最近在想還有什麼好方法可以找出適合投資的公司股票, 剛好正在看的書有提到巴菲特比起發股息, 更喜歡透過回購庫藏股的方式回饋股東(畢竟不用課稅), 就想說剛好趁這次機會, 一併實作這個方法到自己做的投資網站的選股過濾器以及多因子交互選股模型~。

至於要怎麼找出積極回購庫藏股的公司呢? 透過查詢上市公司近幾期財報的在外流通股數, 就可以知道最近這陣子公司的在外流通股變化, 就可以間接判斷這間公司是否有在回購庫藏股。 如果在外流通股增加, 就有可能公司在進行增資, 發行更多股票來吸取更多資金擴展公司營運; 反之如果在外流通股減少, 就有可能公司在進行減資, 將資金還給股東讓股數減少, 這樣分母小了公司未來賺的錢就可以分更多給股東, 每股盈餘也更好看。 另外還有股票分割跟反分割, 這個對公司營運本質上沒差, 只差在市場上看到的價格而已。

具體的增資、減資、股票分割、股票反分割這邊就不再多加說明, 想更瞭解可以參考市場先生這篇文章:

另外這邊想再強調, 增資跟減資沒有絕對的好與壞, 對正在擴展市場急需資金的公司來說增資是好的, 可以用增資得來的資金繼續擴大公司規模; 反之手邊資金持有過多且短時間又沒有資金運用需求的公司減資則是好的, 把多餘的資金還給股東, 可以讓每股盈餘更好看, 等同於每個股東可以分到更多公司的獲利。

至於要怎麼取得這間公司過去的在外流通股, 一個是可以看過去的財報取得, 或是簡單點這個網站就有整理好的資料了:

https://sharesoutstandinghistory.com/

最後整合好的功能如下, 多加了近半年&近一年在外流通股變化條件過濾&因子參數:

Norn-StockScreener投資網站: https://norn-stockscreener.zmcx16.moe/

Github: https://github.com/zmcx16/Norn-StockScreener

再來就來Demo一下吧, 首先我想找最近半年 & 一年有回購庫藏股近5%的公司(註: 5%算非常多了, 通常市值越大的公司這個數字會越小, 畢竟代表要拿出的資金會更龐大), 另外為了避免挑到營運不好虧損才想減資的公司, 所以有額外設定ROA, ROE皆大於5%。

另外如果是只顧私利的惡劣管理層, 可能會用公司的資金回購股票拉抬股價, 然後管理層個人在狂賣自家的公司股票, 所以也設定內幕人士持股以及交易權重為1, 這樣用多因子選股模型排序出來的公司就是在外流通股漸漸減少, 同時內幕人士也對公司有信心願意持有或買進自家公司的股票。

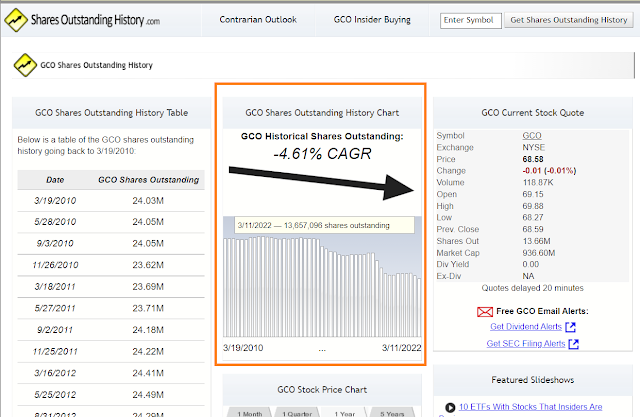

用多因子分數排序第一的是GCO服飾零售商, 來看看這間公司的流通股歷史紀錄:

可以看到這間公司的在外流通股持續減少, 不過這也有可能不是回購庫藏股(e.g. 股票反分割), 另外這個網站我觀察偶爾會混一些異常資料, 所以還是要Google一下這間公司的新聞以及SEC文件, 看是不是真的有持續回購庫藏股, 查了一下這間公司的確是有持續在回購自家公司股票。

Genesco Board Boosts Share Buyback Authorization By $100 Mln - Quick Facts

另外這間公司最近一年獲利持續成長, 股價疫情之後也是持續往上爬, 初步看是值得長期投資的公司, 不過2022Q2分析師預估EPS會大減, 就不知道最後到底會怎樣了~。

再來反過來, 如果今天我們想找的不是持續回購股票的價值股公司, 而是持續增資想積極擴展市場的成長股公司的話, 那我們只要把過濾條件從<-5%改成>+5%, 多因子參數從+1改成-1就好, 這樣就代表過濾出來的公司是近半年以及近一年增資5%以上的公司, 然後多因子參數則是輸入負權重, 這樣流通股越減少分數越高的因子就會變成流通股越少分數越低了, 多因子分數排序下來就會是流通股增加越多分數就越高, 另外因為成長股公司通常內幕投資人絕大多數都是一直賣股票套現, 所以內幕投資人交易因子權重就不使用了, 查詢結果如下:

結果這一年增資近5%, ROE & ROA > 15%的只有三檔, 其中前一二名多因子分數相同, 其中一檔還是鼎鼎大名的COIN(比特幣基地), 會持續增資取得市場資金完全不意外阿, 畢竟現在虛擬貨幣交易所正在戰國時代, 當然是盡可能的增資獲取營運資金, 快速的擴佔市場規模。

這次的分享大概就到這邊, 流通股因子我個人覺得是想要長線投資才會用到的因子, 如果想找長線投資標的的話可以參考看看~。

沒有留言:

張貼留言